「不動産や事業で損失が出たときどうしたらいいのだろう……。」と不安になったことはありませんか?

そんな時に役立つのが「損益通算」です。

聞き慣れず難しく感じるかもしれませんが、簡単にわかりやすく解説していくので安心してください。

今回の記事では、

- 「損益通算」について

- 「損益通算」の計算方法

- 損益通算とは少し違う「内部通算」

について説明します。

この記事を読めば、事業などで損失が出た時にどのように対処していけばいいか分かるようになるでしょう。

損益通算とは

所得税は3つの課税グループに分かれていて、所得の黒字と赤字を相殺できるようになります。

給与所得300万円(黒字)、不動産所得−20万円(赤字)の場合

300万円ー20万円=280万円

このように「損益通算」をすることで、20万円分の所得を減らすことができます。

- 会社員で給与以外の収入がある人

- 個人事業主(青色申告者・白色申告者どちらも可能)など複数の所得からの稼ぎがある人 など

損益通算は、確定申告する必要があるので忘れずに申告しましょう。(一部不要)

確定申告がアプリで完結する「無料の確定申告自動化ソフト マネーフォワード クラウド確定申告

」がおすすめ!

私も毎年マネーフォワード確定申告を利用して確定申告をしています。

クレジットカードや銀行と連携させればさらに入力も楽になります♪

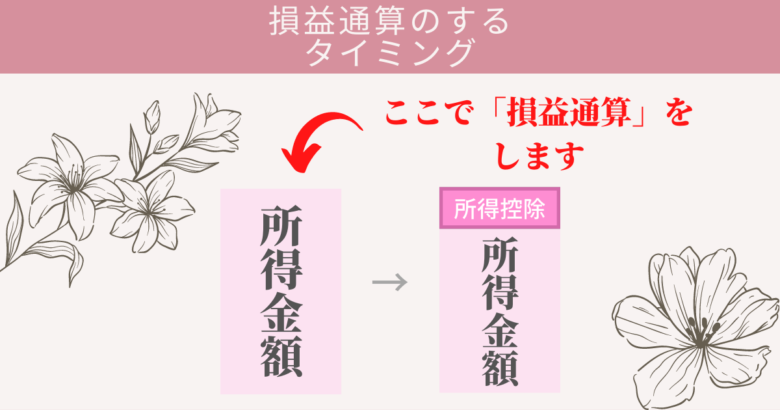

計算するタイミングは「所得控除をする前」です。

損益通算できる所得の種類

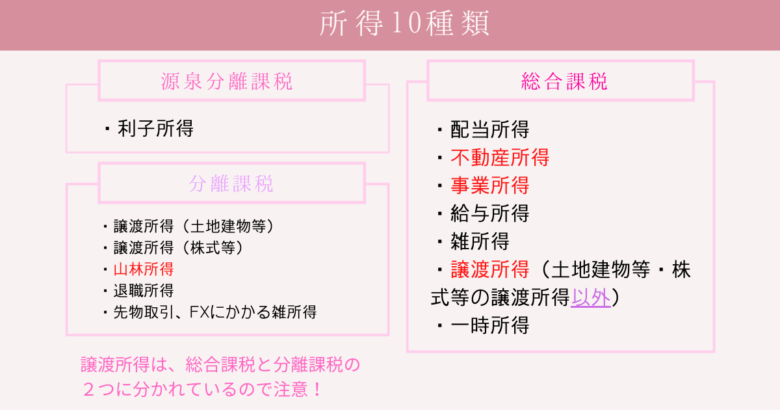

この10種類の内4つの赤文字が、「損益通算」できる所得です。

所得税には「3つの課税グループ」と「10種類の所得」があります。

覚え方は、「富士山譲」(ふじさんじょう)です。譲渡所得の土地建物と株式は対象ではありません。

損益通算は少し難しいですが、うまく活用できれば納税額を節税する事ができるので、確認していきましょう。

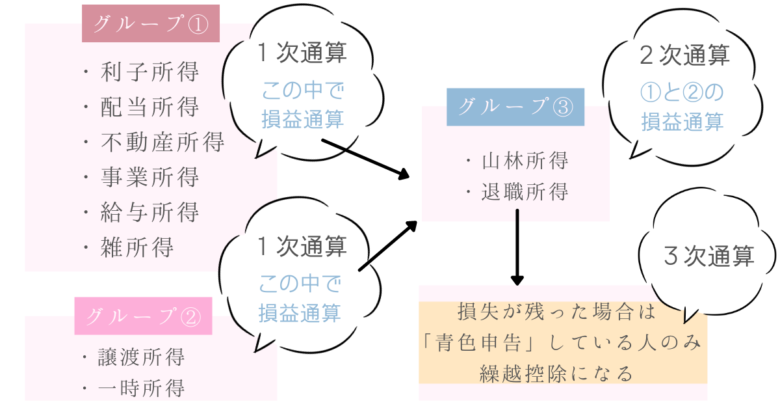

損益通算の計算の順番

- 課税グループ同士で「損益通算」する(所得10種類表の赤文字)

- 他の課税グループ同士で「損益通算」する

- それでも損失がある場合は、「純損失の繰越控除」を申請する(青色申告者限定)

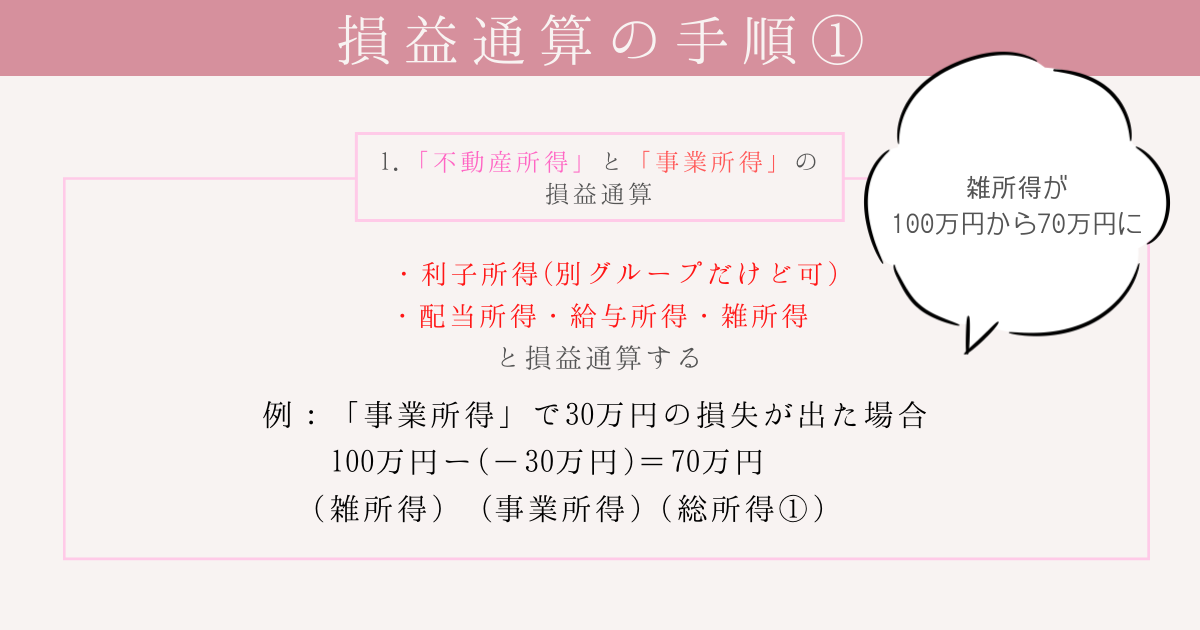

①総合課税グループの不動産所得と事業所得の損益通算

利子所得(別グループだけど可)・配当所得・給与所得・雑所得から「不動産所得と事業所得」の損益通算ができます。(1次通算)

「雑所得」で100万円の利益があり、「事業所得」で30万円の損失が出た場合:

100万円ー30万円=70万円(総所得①)

このように、雑所得と損益通算することで課税所得を減らすことができます。

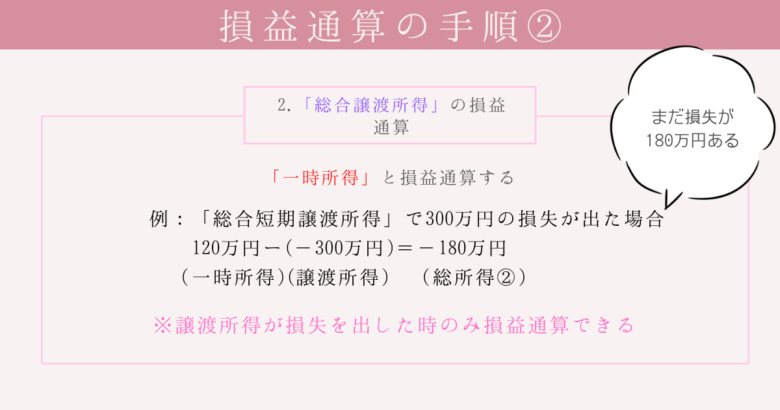

②総合課税グループの譲渡所得の損益通算

譲渡所得は「一時所得」と損益通算できます。※譲渡所得が損失を出した時のみ

「一時所得」で120万円の利益、「総合短期譲渡所得」で300万円の損失が出た場合:

120万円ー300万円=−180万円(総所得②)

一時所得と損益通算してもまだ180万円の損失がある。しかし、一時所得の利益は相殺されてなくなったので、一時所得に対する課税もありません。

また、譲渡所得には「短期」と「長期」に分かれています。

- 「総合短期譲渡」とは、所有期間が5年以下で土地建物以外の資産の譲渡

- 「総合長期譲渡」とは、所有期間が5年超で土地建物以外の資産の譲渡

③不動産所得・事業所得と譲渡所得の総所得同士で損益通算

ここからは、他の課税グループと損益通算をしていくため「2次通算」になります。

「総所得①」が70万円、「総所得②」が−180万円の場合:

70万円ー180万円=−110万円(総所得③)

不動産所得と事業所得(以下「①」)の損益通算後、総合譲渡所得と損益通算する場合、差し引いていく計算手順が決まっているので間違えないように注意しましょう。

譲渡所得には、総合短期譲渡所得と総合長期譲渡所得の2種類があります。①と損益通算するときは「総合短期譲渡所得」から優先して引いていきましょう。

計算手順:①ー「総合短期譲渡」→「総合長期譲渡」→「一時所得」の順に差しい引いていきます。

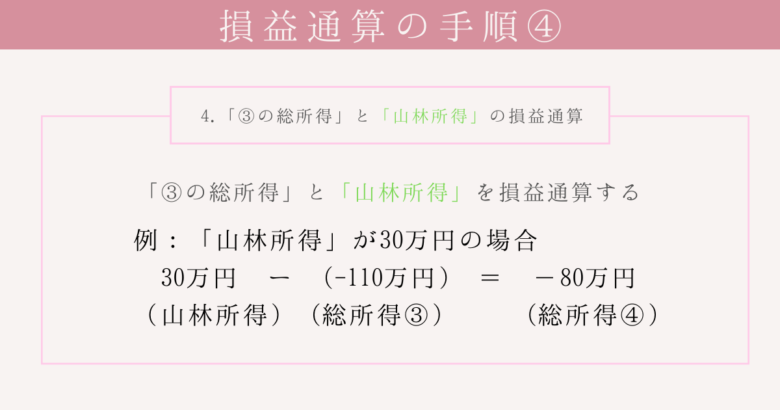

④山林所得の損益通算

①〜③で損益通算してもなお損失がある場合は、「山林所得」と損益通算します。ここから「3次通算」になります。

「山林所得」で30万円の利益、「総所得③」が−110万円の場合:

30万円ー110万円=−80万円(総所得④)

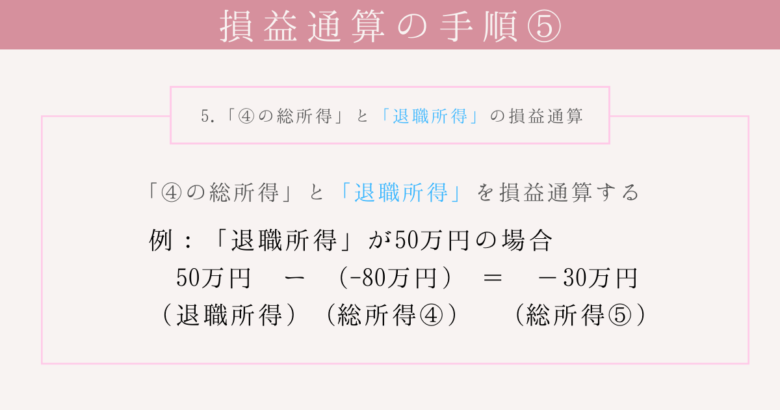

⑤退職所得の損益通算

それでもまだ損失がある場合は、「退職所得」と損益通算します。

「退職所得」で50万円の利益、「総所得④」が−80万円の場合:

50万円ー80万円=−30万円(総所得⑤)

①から⑤で損益通算してもまだ損失がある場合は「純損失」となり、青色申告の場合は「純損失の繰越控除」が可能となります。

今回の例題の場合は、−30万円が純損失です。

参照:国税庁

損益通算の対象とならない損失

- 生活に必要ではない資産の譲渡損失ーーゴルフ会員権、別荘、絵画、宝石など

- 不動産所得の損失のうち、土地等の取得するための借入金利子

- 株式、土地建物等の譲渡損失

- 「上場株式等の譲渡損失の損益通算の特例」ーー上場株式等で譲渡損失がある場合、「配当所得」(申告分離課税を選択した場合のみ)と損益通算できます。

- 「マイホームの買い替え・売却で損失がでた場合の特例」ーー青色申告・白色申告にかかわらず特例が適用されます。

- 「マイホームの買い替えの譲渡損失」の場合、損益通算と繰越控除が可能(※要件あり)

- 「マイホームの売却で譲渡損失」がある場合、損益通算と繰越控除が可能(※要件あり)

内部通算

「内部通算」とは、同じ所得内での黒字と赤字を相殺することです。他の所得や課税グループと相殺できる損益通算とは違います。

どの所得でも同じ所得なら内部通算でき、2021年8月現在は特に内部通算できない損失についての決まりもないです。

例えば「Webライター」と「せどり」は内部通算できます。

「Webライター」での所得が100万、「せどり」での所得がマイナス30万の場合

100万ー30万=70万

雑所得は70万円になります。

(※ふたつとも副業レベルの場合が雑所得。本格的な事業として得た場合は、事業所得になるので注意)

まとめ

今回の記事では、損益通算の概要について解説しました。

- 「損益通算について」

- 「損益通算の計算の順番」

- 「損益通算の対象とならない損失」

- 「内部通算」

全部を理解するのは難しいかと思いますが、損益通算できると節税に繋がり、無駄な税金を払わなくて済みます。豊かな生活の第一歩になります。

- 損益通算とは、黒字から赤字を差し引くこと。

- 損益通算できる所得は、「不動産所得」「事業所得」「山林所得」「譲渡所得」の4つの所得に限られる。

- 損益通算する場合は、計算の順番があるので注意が必要。

- 生活に必要ない資産の譲渡などは「損益通算の対象外」

- 上場株式の譲渡損失は、申告分離課税を選択している配当所得とのみ損益通算できる。

- 同じ所得同士なら、「内部通算可能」

どの損失に当てはまるのか分からない場合は、税理士さんに早めに相談することをおすすめします。

最後まで読んでいただきありがとうございました。

参照:国税庁

コメント